生命保険と相続放棄の関係!

相続FP司法書士の安津畑です。相続税関連のお話をします。

改正後の相続税基準で説明します。

改正前は「※注・・・」として説明します。

「親が借金を残して亡くなった場合、相続放棄をして、父を被保険者、子供を保険受取人とした死亡保険金を受け取ることはできないか?」

被相続人が借入金などで債務超過の状態である場合、相続人は相続放棄か限定承認をすれば、債務を相続しなくて済みます。

一方で、生命保険金(受取人が被相続人以外)は、民法上の相続財産に入らないので、相続人が保険金を受け取っても固有の財産として、生命保険金で支払う必要はないです。

しかし、生命保険金を受け取り、自己の財産になった場合は、そこから被相続人の借金を支払わなければなりません。

借金を相続しているからです。 よって、借金を相続放棄する方法で考えていくわけですが、今度は税法上の問題があります。

生命保険の相続税法の扱い 死亡保険金(受取人が被相続人以外)は、特別受益など特段の理由がない限り、民法上は相続財産にあたりませんが、相続税法上はみなし相続財産として課税されます。

生命保険金の非課税枠は適用できないが、、

ただし、死亡保険金には一定の非課税枠があります。

500万円??法定相続人の数

この非課税枠を使うには、相続人が相続財産を取得することが必要です。

ここで、相続放棄をした方は、相続人ではないので、非課税枠の適用がありません。

しかし、基礎控除額である3000万円+法定相続人の数×600万円には相続放棄した者も含めることができます。

注:平成26年12月31日までは基礎控除額は5000万円+1000万円×法定相続人の数になります。

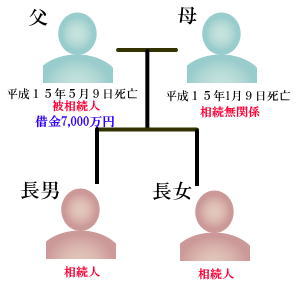

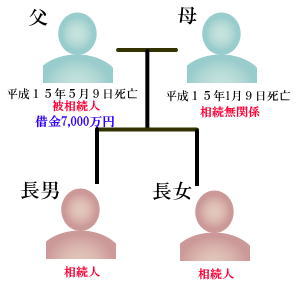

相続放棄をしたもの具体例

例えば、母はすでに亡くなっており、その後、父が死亡し、子供2人が相続人で借金7000万円を相続放棄し、4000万円ずつ保険金を受け取った場合

①生命保険みなし相続財産⇒ 4000万円??2=8000万円

②被相続人の債務⇒8000万円-7000万円=1000万円

②基礎控除額⇒ 3000万円+600万円??2=4200万円

③課税財産⇒1000万円-4200万円=なし

※②の基礎控除額は相続放棄をしていても法定相続人の算定上人数に含めることができます。

ここが基礎控除額と生命保険の非課税枠を考えるポイントです。

上記の例では相続放棄をしても問題ないことがわかります。なお、死亡保険金と同様に、死亡退職金についても受取人固有の財産として同様に処理でき、生命保険金と同種の非課税枠があります。

あわせて生命保険金と相続について読み合わせ下さい↓

相続の生命保険金について知っておかなければいけない種類!!FP司法書士が解説!

FP司法書士安津畑卓参照HP